经济学遇上心理学,多一个角度看世界。

——孟涓涓教授(北京大学光华管理学院)

经济学遇上心理学,多一个角度看世界。

——孟涓涓教授(北京大学光华管理学院)

笔记内容对应的视频地址

行为经济学简介

行为经济学研究的范围

以往的宏观经济学和微观经济学都有一个”理性人”假设,而行为经济学认为人的行为是受心理影响的,并不是完全理性,行为经济学的研究对象就是这种不理性的程度。

行为经济学的发展

- 亚当.斯密时代

- 1759 《道德情操论》

- 1776 《国富论》亚当.斯密

- 新古典经济学时代

- 20 世纪,理性人假设、经济学数学化

- 2008 年金融危机转折

理性与非理性行为

| 新古典经济学理性人假设(狭义) | 行为经济学假设(行为偏误) |

|---|---|

| 只在乎自己绝对的收益 | 参照点比较与损失厌恶、社会性比较 |

| 计划一致性 | 执行偏离计划(自我控制问题、过度消费、拖沓) |

| 只在乎自己的利益 | 复杂的社会性偏好(利他、公平、信任、互惠、报复、愧疚、诚实等) |

| 对概率事件准确判断 | 概率判断偏误(赌徒谬误、热手谬误、过度自信) |

分析方法

- 效用函数

- 实验室实验

- 田野实验

- 大数据分析

- 理论模型,确定系数

参照点和损失厌恶

损失厌恶

一单位的损失对人们的伤害往往甚于一单位得到给人们制造的喜悦。

事例:幼儿园小朋友 巧克力 不哭

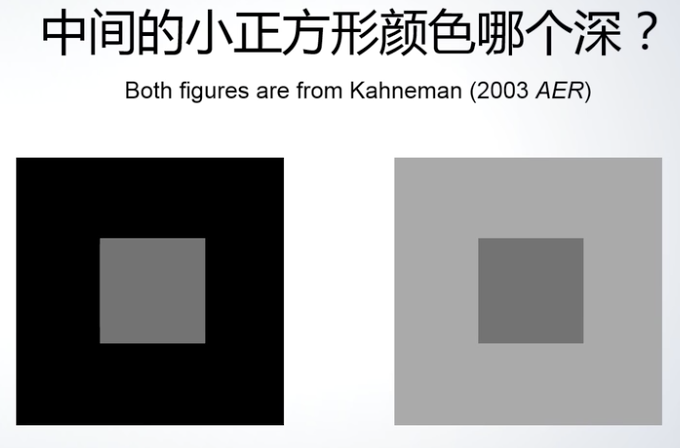

由于眼睛的对比反应,看起来右边的小正方形深一些,其实两个小正方形是一样的。

由于眼睛的对比反应,看起来右边的小正方形深一些,其实两个小正方形是一样的。

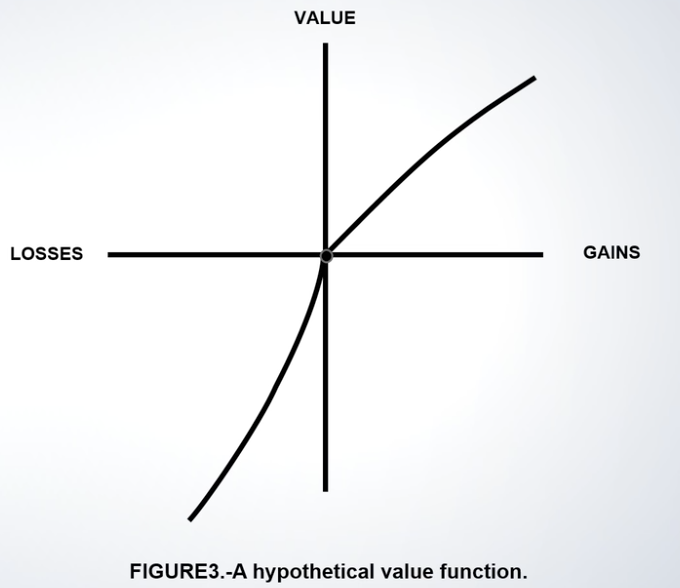

前景理论

- 人们会把自己的结果和某个参照点对比

- 这个参照点是人的预期值

- 人们害怕损失甚于喜欢得到——损失厌恶

损失厌恶的影响

- 产生过度风险厌恶

- 不愿意在有损失的时候交易

-

产生设定目标的行为

-

彩票游戏: 50%的概率赚 11 块;50%的概率损失 10 块; 如果你拒绝这个游戏,说明有过度的风险厌恶

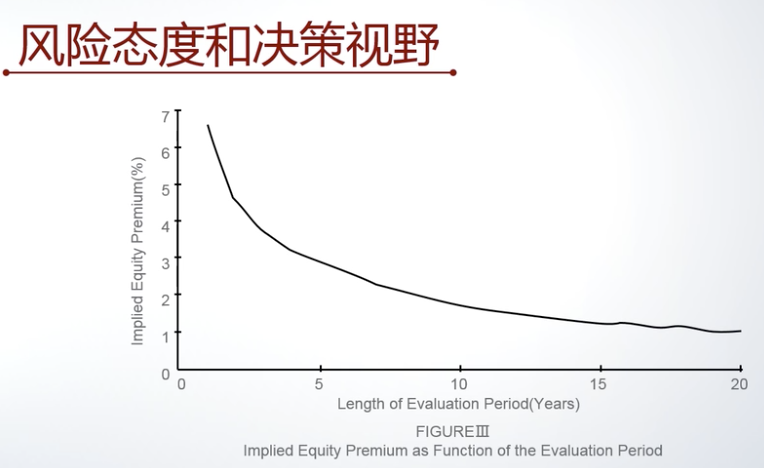

- 股权溢价之谜 1889-1978 年美国股市平均历史收益率为 6.98%,无风险资产历史收益率为 0.9% 股权溢价 = 6.98% - 0.9% = 6.08% 股市风险程度和合理的个人风险厌恶程度无法解释该现象

随着决策视野扩大,风险承受能力也越强

随着决策视野扩大,风险承受能力也越强

-

风险态度和参照点的位置

- 离参照点近:极度风险厌恶

- 在参考点下面很多:风险厌恶程度降低(平损效应 break even effect)

- 在参考点上面很多:风险厌恶程度降低(庄家资金效应 house money effect)

-

损失厌恶会导致人们不愿意在有损失的时候交易,从而导致决策失误和财富减少。

禀赋效应

-

咖啡杯实验: 给 A 组每人一个咖啡杯,B 组没有咖啡杯,让他们进行交易。 A 组给出的价格是 5.25,B 组给的价格是 2.75。 A 组认为失去咖啡杯是损失,所以定价更高;B 组是得到,效应低,所以定价低。 损失厌恶系数 = 5.25/2.75 = 1.9 这个系数在各种场景下基本都在 2 左右

- 有经验的交易者禀赋效应会减弱

- 禀赋效应与参照点有关,本来就打算卖的东西损失厌恶会低

处置效应

在资产卖出决策中所产生的由于损失而不愿意交易的现象

- 相同的房子,买入价格不同,高价买入的人的出价要比低价买入的人的出价高 25%~35%,所以高价买入的人的房子在市场上会挂更长时间,甚至最终可能退出交易。

-

自住房的处置效应表现的更严重

- 股票也有相同的现象,过去买入股票的价格影响了买卖股票的决策,而实际上应该考虑的是未来的情况,完全不应该考虑过去买入的价格。